Работа над ошибками реформ 90-х

К вашему вниманию четыре статьи, касающиеся проблематики этих реформ, оценки их результатов и предложений по развитию четырех основных звеньев технологического цикла финансирования отрасли:

- определение источников доходов;

- пулинг (консолидация) ресурсов;

- оплата медицинской помощи;

- обеспечение баланса между обязательствами здравоохранения и его финансовыми резервами.

Авторы будут рады, если поднятые вопросы станут началом широкой дискуссии врачей, пациентов, ученых, администраторов здравоохранения и государственных деятелей с целью найти ответы на вопросы: правильным ли идем путем? В чем ошибались авторы реформ, к каким проблемам привели их ошибки, каковы альтернативные подходы для их решений? Что нужно сделать, чтобы вернуть России мировое лидерство в общественном здравоохранении?

Правильно ли была выбрана база доходов здравоохранения?

Театр, по определению Станиславского, начинается с вешалки. Точно так же здравоохранение начинается с определения его базы доходов. Проблема выбора обусловлена необходимостью обеспечить медицине максимально широкую базу доходов, которая, с одной стороны, должна коррелировать с уровнем производства и не мешать росту прибыли и зарплат. В противном случае неизбежен конфликт экономики со здравоохранением: предприятия будут всеми доступными способами уклоняться от отчислений на медицину, обрекая ее на недофинансирование.

С другой стороны, выбранная база доходов должна быть максимально надежной (диверсифицированной): финансирование критически важной для населения медицинской помощи не должно зависеть от колебаний рыночной экономики, спадов производства и безработицы.

Наконец, важно, чтобы выбранный источник доходов был «окрашен» — т.е. не мог использоваться на иные цели, кроме оплаты медпомощи. В противном случае здравоохранение будет регулярно терять деньги, проигрывая в борьбе лоббистов за бюджет.

Выбор базы доходов здравоохранения

|

Социальное страхование |

Система Семашко |

|

|

Метод сбора доходов |

Налоги на труд: страховые взносы с зарплат работников |

Общие налоги, прежде всего, налог с оборота предприятий |

|

Широта базы |

Ограничена ФОТ |

Весь ВВП |

|

Надежность базы |

Низкая. «Проблема безбилетника»: массовое уклонение теневой экономики и неформально занятых |

Высокая: диверсификация налог с оборота – минимум уклонения |

|

Личные платежи пациентов |

Обязательное софинансирование пациентами гарантированной помощи: соплатежи, франшизы, лимиты, нестраховые случат |

Запрет платы в рамках гарантированной помощи: добровольные платные услуги хозрасчетных клиник |

|

Достаточность |

Нужен бюджетный «костыль» для страхования неработающих |

Самодостаточна |

|

Корреляция с производством |

Конфликт здравоохранения с экономикой: рост цены производства, ограничение стимулирования труда |

Синергия с экономикой: снижение цены производства + KPI здравоохранения по снижению трудопотерь |

|

Влияние на бедность |

Рост бедности: Рост налогов на труд Налоговое ограничение зарплат Обязательные соплатежи |

Снижение бедности: Низкие налоги на труд в СССР |

|

Целевой характер базы |

Да. Взносы — только на оплату медицинской помощи |

Нет. Любые цели общих налогов |

Два варианта

На момент реформ 90-х развитые страны использовали два подхода к выбору базы доходов здравоохранения. Первый — впервые созданный в СССР метод финансирования общими налогами, которые удерживаются со всей добавленной стоимости, созданной экономикой: не только из зарплат, но также из прибыли, ренты, с оборота, с роста капитализации, из торговой наценки в цене товаров, из стоимости акцизных товаров и импорта. Поэтому страховые взносы с зарплат в использующих эту систему странах отсутствуют или незначительны (табл. 1).

Таблица 1. Развитые страны ОЭСР с финансированием здравоохранения общими налогами, 2020 год

|

Страна |

Доля общих налогов в доходах обязательной/государственной схемы, % |

|

Австралия |

100 |

|

Швеция |

100 |

|

Исландия |

100 |

|

Дания |

100 |

|

Новая Зеландия |

100 |

|

Великобритания |

99,9 |

|

Италия |

99,8 |

|

Латвия |

99,7 |

|

Ирландия |

99,3 |

|

Канада |

98,3 |

|

Испания |

97,0 |

|

Португалия |

96,5 |

|

Финляндия |

91,9 |

|

Норвегия |

87,9 |

|

Франция |

80,2 |

Источник: OECD.Stat

Второй подход — созданная в XIX веке Бисмарком система страховых взносов с зарплат, т.н. социальное страхование, которое предусматривает финансирование медицинских гарантий лишь за счет той части добавленной стоимости, которая причитается наемным работникам.

Вопреки распространенному в России ошибочному представлению, что «взносы ОМС платит работодатель», на самом деле п. 7.57 системы национальных счетов 2008 года (СНС-2008) постулирует, что социальные отчисления являются частью оплаты труда наемного работника, а уплата их работодателем или солидарно с работниками лишь упрощает эту процедуру, подобно тому, как работодатель выступает налоговым агентом по НДФЛ сотрудников. Поэтому взносы ОМС — это часть оплаты труда работников, которая выплачивается им в форме страховой программы медицинских гарантий.

Отсюда первый недостаток соцстрахования — база доходов ограничена фондом оплаты труда (ФОТ) формально занятых работников. Поэтому она значительно меньше, чем привязанная ко всей экономике база общих налогов.

Ограниченная ФОТ база соцстрахования – причина того, что страховая модель не только в России, но и во всех без исключения развитых странах обречена на обязательное софинансирование пациентами гарантированной медпомощи. Вопреки романтическим представлениям некоторых коллег, полагающих, что причина высокой платности в соцстраховании – желание людей получить более качественную помощь, на самом деле обязательные соплатежи, лимиты, франшизы, нестраховые случаи и прочие формы личных платежей – результат ограниченной базы доходов, которую приходится покрывать из кармана пациентов. Напротив, использование СССР в качестве базы доходов всего оборота экономики позволило запретить взимание платы в рамках оказания гарантированной медпомощи и свести к минимуму личные расходы населения, ограничив их лекарствами для амбулаторного лечения (по контролируемым государством и зачастую дотируемым ценам), протезированием зубов и платными услугами хозрасчетных клиник, которые де-факто оказывали услугу «второго мнения».

Второй недостаток соцстрахования в странах с общедоступной медпомощью — несолидарность и налоговое неравенство из-за переноса на зарплаты наемных работников груза финансирования медгарантий «для всех» с освобождением от взносов доходов от капитала и ренты. Поэтому, как в странах ОЭСР, так и сегодня в России налоги на доходы от труда (т.н. налоговый клин) значительно выше, чем налоги на доходы от капитала. Например, в России не занятые наемным трудом капиталисты и рантье, которым достается львиная доля ВВП, считаются «неработающим» населением и взносы за них платят бюджеты субъектов РФ. Почему такое страхование называют «социальным», непонятно.

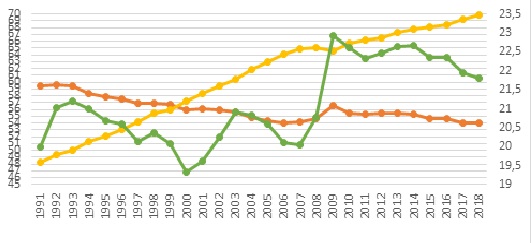

Налоговое неравенство труда и капитала — одна из причин того, что в последние несколько десятилетий доля зарплат (база доходов соцстрахования) в мировом ВВП неуклонно снижается, уступая растущим доходам от прибыли, ренты и роста капитализации. При этом спрос населения на медицинскую помощь и соцрасходы стран в целом растут, опережая долю зарплат в ВВП (рис.).

Рисунок. Производительность труда, доля зарплат и соцрасходов в ВВП развитых стран ОЭСР, 1991—2018 годы

¤∗¤∗¤∗¤ — доля зарплат в ВВП, ¤∗¤∗¤∗¤ — доля социальных (в том числе медицинских) расходов в ВВП, ¤∗¤∗¤∗¤ — производительность труда

Источник: OECD.Stat

Налицо отставание социальных затрат от неуклонно растущей производительности труда на фоне падающей доли зарплат в ВВП, как базы доходов соцстрахования, что исторически обрекает этот устаревший институт XIX века на замену более солидарными подходами.

Третий недостаток социального страхования — в странах с общедоступной медпомощью привязанная к ФОТ работников база доходов требует обязательного «костыля» общих налогов для финансирования помощи неработающему населению. Поэтому, если «налоговое» здравоохранение имеет единый, полноценный и самодостаточный источник доходов (что упрощает управление и снижает транзакционные издержки), то соцстрахование может работать лишь в форме бюджетно-страховых гибридов, в которых страховые взносы комбинируются с общими налогами, а страховые механизмы — с бюджетным финансированием.

Сложность управления такими гибридами, их высокие административные и транзакционные издержки — причина того, что сохранившие «страховую» систему развитые страны неуклонно замещают взносы с зарплат общими налогами (табл. 2).

Таблица 2. Развитые страны ОЭСР, сохранившие социальное медстрахование

|

Страна |

Доля общих налогов в доходах обязательной/государственной схемы, % |

|

|

2005 |

2020 |

|

|

Бельгия |

48,1 |

59,8 |

|

Швейцария |

45,7 |

48,7 |

|

Греция |

38,9 |

45,6 |

|

Литва |

нет данных |

40,9 |

|

Нидерланды |

29,5 |

34,9 |

|

Южная Корея |

18,9 |

31,5 |

|

Эстония |

18,3 |

30,0 |

|

Словакия |

нет данных |

27,6 |

|

Израиль |

нет данных |

21,7 |

|

Австрия |

нет данных |

нет данных |

|

Словения |

7,1 |

16,2 |

|

Германия |

15,6 |

18,2 |

|

Польша |

13,8 |

13,6 |

Источник: OECD.Stat

Такую картину мы видим в России, где финансирование медпомощи запутано и усложнено до необычайности, а более половины ресурсов Программы госгарантий (ПГГ) обеспечены не страховыми взносами с зарплат, а наполняемой общими налогами бюджетной системой (табл. 3).

Таблица 3. Источники доходов Программы госгарантий бесплатной медпомощи

|

Источники доходов ПГГ |

2015 |

2017 |

2019 |

|||

|

млрд руб. |

% |

млрд руб. |

% |

млрд руб. |

% |

|

|

Сумма доходов программы |

2 380,8 |

100 |

2 511,6 |

100 |

3 447,3 |

100 |

|

Бюджеты субъектов РФ |

1 115,8 |

46,9 |

1 189,7 |

47,4 |

1517,3 |

44,0 |

|

Федеральный бюджет |

429,9 |

18,0 |

351,4 |

14,0 |

502,3 |

14,6 |

|

Страховые взносы за ОМС работников |

835,1 |

35,1 |

970,5 |

38,6 |

1 427,7 |

41,4 |

Источники: Счетная палата, ФОМС

Четвертый недостаток базы доходов соцстрахования — конфликт здравоохранения с экономикой. О нем предупреждали в начале 90-х годов привлеченные к созданию ОМС в России эксперты Всемирного банка. К сожалению, курировавшие реформы ученые, политики и организаторы здравоохранения этим предупреждением пренебрегли.

Финансирование медицинских гарантий страховыми взносами с зарплат было сбалансировано с экономикой во времена Бисмарка и до второй половины XX века — пока не было и речи об общедоступной помощи всему населению, а обязательное медстрахование было привилегией рабочих крупных предприятий, жестко связанной с трудовыми отношениями. В этих условиях выплаченная в форме страховки часть зарплаты — мощный стимул производительности труда и лояльности работников. Эффективна эта система и сегодня — в США, Китае и странах третьего мира, где нет общедоступной медпомощи.

Однако система Бисмарка вступает в конфликт с экономикой в «государстве всеобщего благосостояния», которое превращает медицинские гарантии, как часть оплаты труда работников, в общественное благо «для всех». Тем самым взносы из производительных затрат на стимулирование труда превращаются в непроизводительные издержки, которые увеличивают цену труда и себестоимость продукции, снижают рентабельность предприятий, повышают их потребность в оборотном капитале и ограничивают рост зарплат.

Иначе говоря, в условиях общедоступности помощи, чем выше взносы ОМС с зарплат, тем хуже для экономики, и наоборот. Отсюда моральное устаревание системы Бисмарка в «государстве всеобщего благосостояния» и ее конфликт с экономикой. Работодатели не против платить за страховку для «своих» работников (ДМС), но стремятся свести к минимуму непроизводительные затраты на взносы ОМС «для всех». При этом рост спроса стареющего населения на медпомощь требует ровно противоположного.

Финансирование страховыми взносами с зарплат создает налоговые преимущества для отраслей с низкой долей труда (например, добыча сырья) и тех, в которых труд во многом замещен капиталом (финансовый сектор).

Адаптация экономики к конфликту с соцстрахованием, с одной стороны, идет в форме деиндустриализации: закрытие трудозатратных производств и/или их перенос в страны третьего мира, не имеющие универсальных медгарантий. С другой стороны, это замещение труда капиталом: инвестиции в основные фонды и технологические инновации. В результате реальная медианная зарплата в развитых странах ОЭСР перестала зависеть от производительности труда (OECD Employment Outlook 2023: Artificial Intelligence and the Labour Market, OECD Publishing, Paris). Наконец, это замещение классических трудовых отношений неформальной и нестандартной занятостью.

Исчезновение промышленности, деградация систем оплаты труда, замена национального рабочего класса мигрантами и прекариатом — трудно назвать безопасными эти формы адаптации России и развитых стран к конфликту между экономикой и соцстрахованием.

Закономерный результат архаичной, ограниченной, малонадежной и конфликтующей с экономикой базы доходов соцстрахования — его неспособность эффективно финансировать общедоступную медпомощь в странах с низким и средним доходом, а также долгий путь страховых систем к общедоступности медицинской помощи в странах с высоким доходом.

Покажем это на примере родины соцстрахования – Германии. Закон Бисмарка 1883 года дал гарантии только наемным работникам крупных предприятий: в 1885 году было застраховано лишь 10% населения. По мере роста промышленности гарантии постепенно получили иждивенцы уже застрахованных работников, затем транспортные рабочие, коммерческие служащие, работники сельского и лесного хозяйства, домашняя прислуга: к 1914 году доля застрахованного населения достигла 37%. В 1918 году в страхование были включены безработные, в 1941-м — пенсионеры, в 1972-м — фермеры, в 1975-м — инвалиды, в 1981-м — студенты и творческие профессии. В 1987 году страхованием было охвачено 76% населения, а право всех немцев на социальное медстрахование появилось лишь в 1988 году. То есть путь от законов Бисмарка до общедоступной медицины в Германии занял больше 100 лет.

Аналогичная картина в других «страховых» странах. Австрия гарантировала социальное медстрахование большинству населения в 1967 году, Бельгия — в 1994-м, Швейцария — в 1996-м, Франция — в 1999-м, а Нидерланды — лишь в 2006 году.

Иначе говоря, когда в конце 80-х годов в СССР начали говорить о переходе на страховую модель, в большинстве использующих ее стран еще не было универсальных медицинских гарантий населению. Стране, которая еще в 30-х годах обеспечила общедоступность медпомощи, предложили использовать опыт «страховых» стран, многие из которых еще не создали такую систему. Этот факт многое говорит о низком качестве научной обоснованности реформ.

Напротив, впервые созданная в СССР более надежная и обеспеченная всей созданной экономикой добавленной стоимостью база общих налогов позволила странам с бюджетным финансированием значительно опередить страховые системы в достижении универсальности медицинских гарантий.

СССР первым в мире гарантировал общедоступность помощи в 1936 году в условиях крайне низкого, по западным меркам, уровня производства. Австралия и Новая Зеландия — в начале 40-х годов, Великобритания — в 1946-м, скандинавские страны — в 50—60-е годы. Опыт СССР помог ряду стран с низким доходом, например Монголии, Алжиру и Кубе, создать эффективные «налоговые» системы общедоступной помощи, опередив большинство развитых стран со «страховыми» моделями.

Достоинства и недостатки

Таким образом, по широте базы доходов, ее надежности и сбалансированности с экономикой страховые взносы с зарплат проигрывают общим налогам. Какие общие недостатки у обоих подходов? Прежде всего уязвимость перед фактором теневой экономики, которая уклоняется от уплаты как налогов, так и страховых взносов.

В результате массового уклонения возникает «дыра» между резервами здравоохранения и обязательствами, которая практически во всех странах сегодня закрывается прежде всего ростом платности. Проведенные нами исследования показали, что доля личных медицинских расходов населения (out-of-pocket) в текущих расходах здравоохранения имеет сильную положительную корреляцию с долей теневой экономики в ВВП как в странах ОЭСР, так и в России и бывших республиках СССР.

В ряде стран граждане оплачивают из своего кармана примерно такую же часть текущих расходов на здравоохранение, как и доля в ВВП уклоняющегося от налогов и страховых взносов теневого сектора (табл. 4).

Таблица 4. Страны с сопоставимыми показателями размера теневой экономики и доли личных расходов населения в текущих расходах здравоохранения (OOP/CHE), 2015 год

|

Страна |

Теневая экономика, % ВВП |

OOP/CHE, % |

|

Россия |

33,72 |

38,65 |

|

Казахстан |

32,82 |

32,10 |

|

Испания |

22,01 |

22,30 |

|

Израиль |

19,18 |

22,50 |

|

Бельгия |

17,80 |

18,71 |

|

Норвегия |

15,07 |

14,14 |

|

Дания |

14,70 |

13,46 |

|

Беларусь |

32,37 |

36,20 |

|

Украина |

42,90 |

48,29 |

|

Грузия |

53,07 |

57,32 |

|

Франция |

11,65 |

9,82 |

|

Италия |

22,97 |

23,47 |

|

Люксембург |

10,38 |

10,75 |

«Ахиллесова пята»

Каковы преимущества соцстрахования перед общими налогами? C точки зрения авторов, только одно. Взносы ОМС с зарплат имеют целевой характер: по закону их можно использовать только на медицинскую помощь. Напротив, общие налоги «не окрашены» — правительство может их использовать на любые цели, что ставит здравоохранение в зависимость от политических решений, от борьбы лоббистов за бюджет и от аппаратного веса профильного министра.

Именно нецелевой характер общих налогов стал «ахиллесовой пятой» здравоохранения СССР. Если в первые несколько десятилетий бюджетное финансирование отрасли быстро росло — например, за период 1930—1940 годы доля расходов на здравоохранение в т.н. народном доходе выросла в 90 раз (!), с 0,18% в 1931 году до 16,2% в 1940-м, то за 20 лет, с 1970-го до 1990 года, доля затрат на здравоохранение в валовом общественном продукте СССР не только не выросла, но даже сократилась на 0,1%. Заметим, что в этот период в медицине шла технологическая революция. Закономерный результат — технологическое отставание советской медицины и необходимость реформ.

Почему И. Сталин масштабно наращивал налоговое финансирование здравоохранения, а Л. Брежнев сделал его «остаточным», выбрав другие бюджетные приоритеты, — вопрос не к организаторам отрасли и экономистам, а к политологам и историкам.

Таким образом, безусловно выигрывая по широте, надежности и координации с экономикой, база доходов общих налогов проигрывает страховым взносам своим нецелевым характером и, соответственно, уязвимостью перед рисками борьбы лоббистов за бюджет. Опыт СССР показывает, что этот недостаток может быть фатален для здравоохранения.

Очевидное решение нивелирования единственного недостатка общих налогов — определить широкий по своей базе налог, от которого трудно уклониться теневой экономике и «окрасить» его, сделать целевым для здравоохранения. На момент начала реформ уже имелся мировой опыт по «окрашиванию» общих налогов, а СССР располагал общим налогом с максимально широкой базой.

Например, в 1984 году для финансирования здравоохранения Австралии была установлена (и используется сегодня) целевая «медицинская» часть подоходного налога, т.н. Medicare levy, который удерживается как с зарплат, так и из доходов с капитала, ренты и любых других доходов граждан. Однако база доходов этого налога недостаточна для финансирования медицинских гарантий населению, и он лишь один из множества общих налогов, наполняющих бюджет здравоохранения страны. К тому же он, как любой другой налог на доходы физлиц, создает широкие возможности для уклонения.

Этих недостатков был лишен главный источник финансирования госбюджета СССР и советского здравоохранения в частности — налог с оборота предприятий. В отличие от НДС, не имеющего ничего общего с добавленной стоимостью налога на потребление, советский налог с оборота не включался в цену, перекладываясь на потребителей, а «автоматически» удерживался банком с разницы между отпускными/оптовыми и розничными ценами после поступления на счет предприятия денег за поставленную продукцию. Поэтому он был по сути налогом на всю созданную страной валовую добавленную стоимость (выручка за вычетом себестоимости и операционных расходов), уклониться от которого было практически невозможно.

Поэтому финансирование медгарантий в СССР шло не за счет роста цены труда, себестоимости продукции и удорожания производства (как в странах со страховой моделью) и не за счет снижения фактических доходов населения и роста потребительских цен (как в западных странах с бюджетной медициной), а за счет удержания части добавленной стоимости со всех без исключения этапов ее создания. При этом ставка советского налога с оборота учитывала специфику разных производств — была разработана система из нескольких тысяч налоговых ставок, в зависимости от трудозатратности, рентабельности и особенностей технологического цикла предприятий. Более того, в 1965 году в ходе «косыгинских реформ» предприятия получили право требовать изменения установленной им ставки налога с оборота для достижения установленной нормы рентабельности, представив экономическое обоснование.

В иностранной литературе такое решение называют корпоративным налогом на входящий денежный поток (The Cash Flow Corporate Income Tax), рассматривая его как интересную альтернативу корпоративному налогу на прибыль. СССР первым успешно реализовал это решение, что, без преувеличения, было прорывной налоговой инновацией.

Опыт СССР

К сожалению, преимущества этого налога забыты сегодня и были недооценены в СССР, где начиная с 70-х годов был взят курс на замещение налога с оборота предприятий отчислениями их прибыли. При этом размывалась база отчислений прибыли: в ней появлялось все больше налоговых лазеек. Так, в 1987 году был принят закон СССР «О государственном предприятии (объединении)», который перераспределил прибыль в пользу предприятий, а массовое развитие кооперативов было стимулировано значительными льготами по налогу на прибыль.

В результате эффективность налоговой системы в 80-е годы стала падать, нарастал дефицит бюджета, который привел не только к краху СССР, но, в том числе, к политическому решению перейти на страховую модель здравоохранения, финансируемую взносами с зарплат.

Важно заметить, что в этот драматический для страны период на фоне стагнации сокращения доходов бюджета от отчислений прибыли поступления налога с оборота устойчиво и быстро росли вплоть до распада СССР. Иначе говоря, налог, который был основой госбюджета и финансирования здравоохранения страны до 70-х годов и который (как представляется, ошибочно) было решено отодвинуть на задний план в период «застоя», оказался самым эффективным и во время «перестройки» (табл. 5).

Таблица 5. Динамика поступлений в госбюджет СССР отчислений прибыли и налога с оборота, 1985—1990 гг., млрд руб.

|

1985 |

1988 |

1989 |

1990 |

|

|

Отчисления прибыли предприятий |

119,5 |

119,6 |

115,5 |

116,4 |

|

Налог с оборота |

97,7 |

101,0 |

111,0 |

120,9 |

Источник: СССР в цифрах в 1990 году — статистический сборник / Центр. стат. упр. при Совете министров СССР, 1991

Таким образом, есть основания полагать, что переход к страховой модели был обусловлен не низкой эффективностью налогового финансирования модели Семашко, а отсутствием целевой «медицинской» составляющей налога с оборота, как главного источника доходов бюджета СССР в сочетании с ошибочной стратегией налоговой политики и системным, не связанными с организационной моделью здравоохранения экономическими проблемами страны.

С учетом вышеизложенного самым простым и очевидным решением проблемы «остаточного» финансирования здравоохранения СССР сегодня представляется не демонтаж системы Семашко с попыткой создать новую страховую модель, а превращение части советского налога с оборота в целевой налог для финансирования медицинских гарантий населению. Этот подход позволил бы, с одной стороны, «окрасить» эти деньги в бюджетной системе, сделать невозможным их использование на иные цели. С другой стороны, бюджет здравоохранения получил бы максимально широкую и надежную базу доходов, согласованную с экономикой, с реальным уровнем производства.

Однако здравоохранение России пошло другим путем. Осознавая, что в условиях падения производства соцстрахование заведомо не могло стать альтернативой бюджетной советской модели, система ОМС исходно создавалась лишь как дополнение к бюджету. Идея была следующей: добавить к 3% ВВП бюджетных (налоговых) расходов СССР на здравоохранение еще несколько процентных пунктов за счет взносов ОМС предприятий, увеличив бюджет медицины до 5—6% ВВП.

Для реализации этой идеи после создания системы ОМС сначала в указе Президента России № 405 от 27.03.93 была поставлена задача обеспечить дополнительное (к имеющемуся бюджетному) финансирование медучреждений за счет средств ОМС. Затем указом Президента России № 468 от 20.04.93 была поставлена задача поэтапно довести общие расходы на здравоохранение (бюджет +ОМС+ средства предприятий+ средства населения) до 10% валовового национального дохода, это примерно 10% ВВП, то есть до среднего показателя развитых стран. Заметим, что этот указ не отменен и по-прежнему действует.

Если бы эти указы президента были выполнены, т.е. к налоговому «советскому» бюджетному финансированию были добавлены взносы ОМС, ДМС и соплатежи населения с достижением «среднеевропейских» 10% ВВП, то сегодня мы имели бы, вероятно, одну из лучших национальных систем здравоохранения в мире.

Гладко на бумаге

Но, с одной стороны, в условиях катастрофического развала налоговой и бюджетной системы России в 90-е годы вспомогательный характер ОМС был «забыт» и налоговое финансирование здравоохранения было сокращено под предлогом того, что появилась система ОМС. В результате даже с учетом появления доходов ОМС доля расходов на здравоохранение в 90-е годы даже снизилась с 3 до 2,9% ВВП.

С другой стороны, сбылись прогнозы экспертов Всемирного банка о конфликте «страхового» здравоохранения с экономикой. С самого начала в странах ОЭСР в среднем взнос составляет 9—14% зарплаты. С самого начала реформ началась борьба предприятий за снижение взносов ОМС. Экономика предсказуемо победила: была установлена беспрецедентно низкая для страны с универсальными медицинскими гарантиями ставка взноса – сначала 3,6% заработной платы, спустя два десятилетия – 5,1%. Для сравнения, в странах ОЭСР в среднем взнос составляет 9-14% зарплаты.

За счет чего был столь радикально снижен взнос в России? За счет переноса на бюджеты регионов обязанностей по оплате ОМС всех неработающих — это более половины населения. Этим наша система ОМС отличается от стран ОЭСР, где взнос с зарплаты работника идет на страховку его самого и всех его иждивенцев, а расходы бюджета на неработающих ограничены сиротами, безработными, одинокими стариками и инвалидами, не имеющими работающего кормильца.

Большинство регионов России не могут адекватно платить за страхование всех неработающих. Чтобы решить эту проблему, радикально сократили взнос за их ОМС. Сегодня он примерно в два раза меньше, чем взнос за работников (табл. 6).

Таблица 6. Средний размер взноса ОМС за работающих и неработающих граждан РФ, 2017—2020 гг.

|

Год |

Взносы ОМС за работников, млрд руб. |

Численность работников, застрахованных по ОМС, млн чел. |

Средний взнос ОМС на работника, тыс. руб. |

Взносы ОМС за неработающее население, млрд руб. |

Численность неработающих, застрахованных по ОМС, млн чел. |

Средний размер страхового взноса ОМС в расчете на одного неработающего гражданина, тыс. руб. |

|

2017 |

1 086,9 |

66,4 |

16,4 |

618,7 |

84,8 |

7,3 |

|

2018 |

1 200,5 |

61,4 |

19,6 |

661,6 |

85,0 |

7,8 |

|

2019 |

1 322,9 |

66,3 |

19,9 |

720,1 |

80,0 |

9,0 |

|

2020 |

1 388,9 |

65,1 |

21,3 |

743,8 |

80,4 |

9,3 |

Источник: ФОМС

Практика медстрахования показывает, что расходы на помощь большинству неработающих — детям, беременным женщинам, старикам и инвалидам — примерно в 2—3 раза выше, чем для здоровых трудоспособных граждан. То есть взнос ОМС за неработающих (более половины населения) сегодня в России занижен примерно в 4—6 раз, при условии, что взнос за работников адекватен. Но и здесь есть вопросы.

Еще один специфичный для России механизм снижения экономикой непроизводительных затрат на ОМС — невиданный для стран ОЭСР масштаб льгот по уплате взносов. Работодатели ряда высокорентабельных отраслей и экономически развитых территорий платят символическую ставку 0,1%. При этом все их работники полностью сохраняют право на медгарантии.

В странах ОЭСР компенсация бюджетом льготы по взносам ОМС обычно привязана к конкретному рабочему месту и/или к работнику, т.е. страховщик получает возмещение в точном соответствии с фактической потерей доходов. Но в России трансферт федбюджета на компенсацию льгот не учитывает фактический размер выпадающих доходов ФОМС. В результате, если исходить из сопоставления расчетного и фактического поступления в ФОМС взносов за работающее население, то из-за льгот по уплате взносов ОМС здравоохранение России де-факто дотирует ежегодно экономику примерно на 500 млрд руб. за счет потери доходов ФОМС, которые не возмещаются должным образом из бюджета (табл. 7).

Таблица 7. Влияние на доходы ФОМС налоговых льгот по уплате взносов ОМС

|

Год |

Оплата труда наемных работников, млрд руб. |

Потенциально возможный доход ФОМС -5,1% от оплаты труда наемных работников, млрд руб. |

Поступившие в бюджет ФОМС взносы за работающее население, в т.ч. в фиксированном размере, млрд руб. |

Межбюджетный трансферт ФОМС из федбюджета на компенсацию выпадающих доходов по пониженным взносам ОМС, млрд руб. |

Разница между фактическими и расчетными доходами ФОМС c учетом межбюджетного трансферта, млрд руб. |

|

2017 |

30 969.0 |

1 579.4 |

1 086.9 |

27.4 |

– 465.1 |

|

2018 |

33 585.9 |

1 712.9 |

1 200.5 |

32.2 |

– 480.2 |

|

2019 |

36 407.9 |

1 856.8 |

1 322.9 |

9.0 |

– 524.9 |

|

2020 |

36 679.9 |

1 870.7 |

1 388.9 |

11.9 |

– 469.9 |

Источники: Росстат, ФОМС

Тем самым и взнос ОМС по неработающему населению занижен примерно в 4—6 раз, и эффективная (фактическая) ставка взноса ОМС для работников с учетом льгот — не 5,1% от зарплаты, а примерно 3,5%. Это многократно меньше, чем даже в небогатых бывших соцстранах Восточной Европы со скромными медгарантиями населению (табл. 8).

Таблица 8. Ставка взноса на обязательное/социальное медстрахование работников

|

Страна |

Ставка взноса, % заработной платы |

|

Литва |

6,9% |

|

Венгрия |

7,0% |

|

Северная Македония |

7,5 |

|

Болгария |

8,0 |

|

Польша |

9,0 |

|

Румыния |

10,0 |

|

Сербия |

10,4 |

|

Черногория |

10,8 |

|

Словения |

13,0 |

Данные авторов

Таким образом, в ходе реформ 90-х на смену советской налоговой базе доходов здравоохранения (единственным недостатком которой был нецелевой характер общих налогов) пришла крайне неэффективная гибридная система, которая сочетает как общие налоги, так и страховые взносы с зарплат, и страдает недостатками обоих подходов.

С одной стороны, эта система сохранила уязвимость налогового финансирования перед борьбой лоббистов за бюджет. С другой стороны, утратив широту и надежность базы общих налогов (в ходе реформ превратились из основного источника ресурсов во вспомогательный), она страдает от свойственного соцстрахованию конфликта с экономикой, что привело к катастрофическому занижению страховых взносов как по работникам, так и по неработающему населению.

Закономерный результат ошибки 90-х в выборе базы доходов ОМС — новая система не смогла обеспечить хотя бы минимальные 5% ВВП госрасходов на здравоохранение, рекомендованные ВОЗ. Отсюда невыполнение майских указов президента о росте зарплат медработников, дефицит кадров, «оптимизация» и рост платности. Доля личных платежей населения «оut-of-pockеt» в текущих расходах на здравоохранение в России достигает 35%. Это значительно выше, чем уровень 15—20%, который ВОЗ считает относительно безопасным. Население многих сельских территорий и малых городов ограничено в доступе к первичной медико-санитарной помощи, а более половины россиян вынуждены заниматься самолечением. Из-за нехватки средств не созданы важные для населения программы: страхование долгосрочного ухода и паллиативной помощи, страхование ответственности медработников, лекарственное страхование.

Ищем выход

Наиболее перспективным системным решением представляется переосмысление налогового опыта СССР: возврат к идее финансирования здравоохранения налогом с оборота, который, однако, должен быть целевым и «окрашенным». Это позволит, с одной стороны, обеспечить максимальную широту и надежность базы доходов отрасли, ее интеграцию с экономикой. С другой — сведет к минимуму уклонение и «проблему безбилетника», а также обеспечит независимость финансирования медпомощи населению от рисков, связанных с борьбой лоббистов за бюджет.

Сегодня во всем мире растет интерес к этому решению. Например, так с 2003 года финансируется национальная система медстрахования в Гане, где на здравоохранение уходит 2,5 процентных пункта из общей суммы 17,5% НДС, тем самым обеспечивая до 90% бюджета здравоохранения страны. В Чили 1% НДС идет на финансирование набора гарантированных медуслуг. Иран выделяет целевой 1% НДС на программу развития здравоохранения, в Италии 38,5% собираемого НДС идет в национальный фонд выравнивания, чтобы помочь бедным регионам обеспечить базовый пакет медуслуг.

Известный специалист по теневой экономике и налогообложению проф. Висконсинского университета Э. Файге предлагает развивать советскую налоговую инновацию, заменив взносы на медстрахование универсальным (обязательным для всех физических и юрлиц) налогом на все добровольные платежные операции, который автоматически удерживается банком с каждой безналичной транзакции, а также с каждой операции по снятию наличных и их внесению на безналичный счет. При этом транзакционный налог не включается напрямую в цену — весьма похоже на советский налог с оборота.

Целевой оборотный налог на финоперации для финансирования здравоохранения прошел успешное испытание в Бразилии в 1993—2007 годы. Опыт показал, что замена одним оборотным (транзакционным) налогом сложной, запутанной и зачастую нелогичной системы налогов и социальных взносов может обеспечить максимально широкую налогооблагаемую базу, включив в нее теневую и офшорную экономику, неформально занятых, рынок криптовалют и криминальный мир.

Рассчитаем примерный размер ставки оборотного транзакционного налога для полной замены им сложной системы финансирования здравоохранения России: как системы ОМС, так и бюджетов всех уровней.

По данным Минфина, в 2021 году консолидированные расходы на здравоохранение ФОМС и всей бюджетной системы составили 5,17 трлн руб. В этом же году, по данным Банка России, в стране было осуществлено безналичных платежей на сумму 2 018,2 трлн руб.

Если исходить из этих данных, всю систему доходов здравоохранения России в 2021 году — ассигнования бюджетов всех уровней, расходы министерств и ведомств, взносы работодателей за ОМС работников, взносы субъектов за неработающее население — можно было заменить одним целевым «медицинским» транзакционным оборотным налогом со ставкой 0,25%, т.е. удерживая 25 коп. с каждого платежа в 100 руб. Погрешность расчета — отсутствие доступных данных о доле добровольных транзакций.

Соответственно, для удвоения расходов на здравоохранение необходимая, но немыслимая в сегодняшних налоговых условиях задача — достаточно удерживать 50 коп. с каждого платежа в 100 руб.

В послании Федеральному собранию Президент России призвал к модернизации налоговой системы, к более справедливому распределению налогового бремени, к созданию фискальных условий для решения общенациональных задач и социально-экономического развития.

Как показано выше, ошибки реформ 90-х создали конфликт между финансированием здравоохранения и экономикой, что привело к хроническому недофинансированию медицины. Пора решить этот конфликт, опираясь на собственный успешный опыт нашей страны.

Приведенная научная информация, содержащая описание активных веществ лекарственных препаратов, является обобщающей. Содержащаяся на сайте информация не должна быть использована для принятия самостоятельного решения о возможности применения представленных лекарственных препаратов и не может служить заменой очной консультации врача.